遺留分侵害額請求とは?手続きの流れや費用についてすべて解説

目次[非表示]

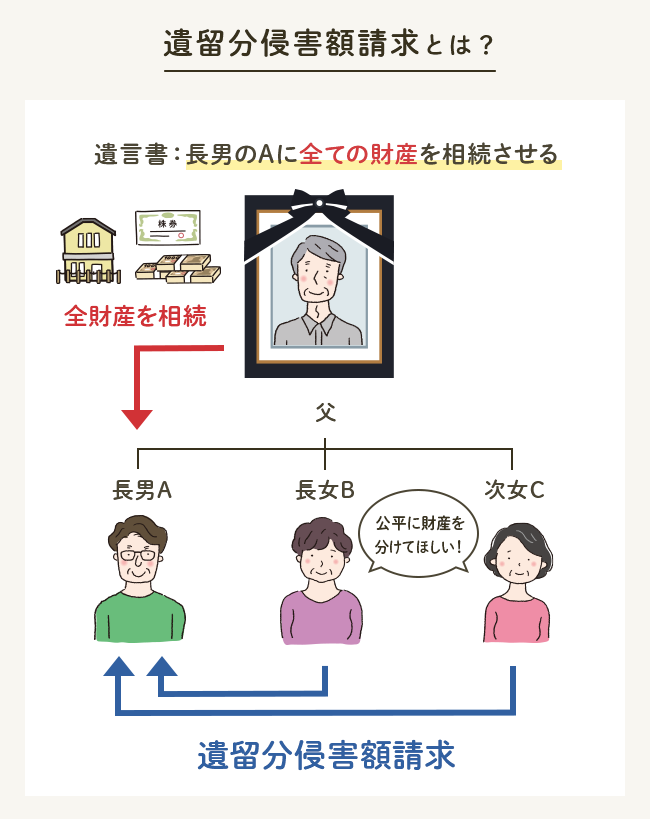

遺留分侵害額請求とは

遺留分侵害額請求とは、遺言や贈与によって遺留分を侵害された相続人が、本来受け取れるはずの遺産取得分を金銭的に取り戻すため、自分の遺留分を侵害した相続人に対して請求することを指します。

遺言や贈与の結果、遺留分を侵害され、本来もらえるはずの金額に比べ受け取れる相続財産が減ってしまった相続人には、遺留分を侵害した相続人に対して、自分の受け取り分として不足する金額を請求する権利が認められています。

この請求のことが遺留分侵害額請求であり、請求する権利のことを遺留分侵害額請求権と言います。

遺留分とは

遺留分とは、兄弟姉妹以外の法定相続人に保障される遺産取得割合のことです。

遺言や贈与の影響で、特定の相続人にだけ最低限の財産も残らない等、不公平な相続やそれに伴う相続人間トラブルの発生を防ぐため、被相続人に近しい一定範囲の相続人には、最低限受け取り可能な遺産分=遺留分が認められています。

たとえば2人の子どもが相続人となる場合、遺言書で「長男にすべての遺産を相続させる」と書かれていたら、弟は一切遺産を受け取れません。

そうなると、遺産を取得できると期待していた弟の権利や期待が害されますし、なるべく公平に近親者に遺産を相続させようとする民法の考え方にも一致しません。

そこで一定範囲の相続人には「遺留分」を認め、たとえ遺言などがあっても侵害できないこととしています。

遺留分の認められる相続人は、遺言などによって遺留分を侵害されたとき、侵害者に対して遺留分侵害額請求権を行使し、侵害された遺留分を取り戻すことが可能です。

この例でいうと、遺言によって兄にすべての遺産が遺贈された場合、弟は兄に対して遺留分侵害額請求を行い、自分の遺留分に相当する金額のお金を払ってもらえます。

こちらも読まれています遺留分とは?遺留分の仕組みと弁護士に依頼するメリットを徹底解説 遺言や贈与があると、本来の法定相続人であっても遺産相続ができなくなることがありますが、そのようなとき、遺留分侵害額請求(...この記事を読む

遺留分侵害額請求権のポイント

遺留分侵害額請求について重要なポイントをまとめると、以下のようになります。

- 一定範囲の法定相続人に認められる

- 遺言や贈与などの一定の行為があると「遺留分侵害」となる

- 遺留分を侵害されたら、侵害額に相当する「お金」を請求できる

上記の3点が基本となるので、まずは押さえておきましょう。

遺留分が認められる人

遺留分侵害額請求権は、一定範囲の法定相続人に認められます。具体的にはどういった相続人に遺留分があるのでしょうか?

法律では「兄弟姉妹以外の法定相続人」と規定されています。具体的には以下のような人に遺留分が認められます。

- 配偶者

- 子ども、孫、ひ孫など

- 親、祖父母など

配偶者

夫や妻です。ただし現在婚姻している法律婚の夫婦に限られるので、事実婚の夫婦やすでに離婚した前妻、前夫などには遺留分はありません。

子ども、孫、ひ孫など

子どもが法定相続人になる場合、子どもが親より先に死亡していて孫が代襲相続人になる場合、子どもも孫も親より先に死亡していてひ孫が代襲相続人になる場合など、直系の卑属が相続する場合には、それらの相続人に遺留分が認められます。

親、祖父母など

親が相続人になる場合、親が子どもより先に死亡していて祖父母、さらには曾祖父母などの直系尊属が相続人になる場合には遺留分が認められます。

遺留分が認められない人

一方、以下のような相続人には遺留分が認められません。

兄弟姉妹や甥姪

兄弟姉妹やその代襲相続人としての甥姪が相続人になる場合には、遺留分は認められません。

こちらも読まれています祖父母の遺産を孫が相続するケースなどについて解説 相続が起こったら、基本的に法定相続人が法定相続分通りに相続をします。法定相続人には順位があり、それぞれの法定相続分は法律...この記事を読む

遺留分侵害となる行為

次に、遺留分侵害になる行為にはどのようなものがあるのか、みていきましょう。

遺贈

相続人の遺留分を侵害する程度の遺贈が行われていたら、遺留分侵害額請求の対象になります。

死因贈与

死亡を原因として財産を贈与する「死因贈与」も、一定範囲を超えていると遺留分侵害となります。

生前贈与

一定範囲の生前贈与も遺留分侵害となります。生前贈与が遺留分侵害となるのは、以下のケースです。

相続開始前1年以内の生前贈与

被相続人が死亡する前の1年以内に行われた生前贈与は、すべて遺留分侵害額請求の対象となります。

遺留分を害すると知って行われた生前贈与

贈与者や受贈者が「相続人の遺留分を侵害する」と認識しつつ行った生前贈与は、死亡前の1年より古いものでも遺留分侵害額請求の対象になります。

相続人の「特別受益」となる生前贈与

相続人が被相続人から生前贈与を受けると「特別受益」となります。

特別受益については、基本的にすべて遺留分侵害額請求の対象となります。

2019年7月1日以降の相続では「死亡前の10年間に行われた生前贈与」が特別受益となり、それ以前に行われた生前贈与は遺留分侵害になりません。

2019年6月30日以前に起こった相続のケースでは10年の期間限定がなく、死亡の15年、20年前の生前贈与であっても特別受益に該当する限りは遺留分侵害になります。

こちらも読まれています相続法改正~2019年、変わる相続。改正点の概要と施行時期を解説 2019年から改正民法が施行され「相続法」が大きく変わろうとしています。今回の法改正によって遺産相続にどのような影響が及...この記事を読む

不相当な対価による有償行為

売買などの形式をとっていても、その対価が一般の相場と比べて不相当に低いケースなどでは、取引の当事者が「遺留分権利者に損害を加える」と認識していた場合に遺留分請求の対象となります。

対価さえ払えば贈与でなくなるとすると、異常に低い金額で不動産売買を行うことにより、遺留分請求を逃れることができてしまうからです。

法律はそのような不当な方法を許していません。

遺留分侵害額請求の順番

遺留分侵害額請求された相続人は、遺留分の侵害者に対して遺留分侵害額請求できます。

ただ遺贈や死因贈与、生前贈与などが複数行われている場合、どの順番で遺留分侵害額請求するかが問題となります。

遺留分侵害額請求の基本的な順序

遺留分侵害額請求の順番は、法律で定められています。

- 遺贈

- 死因贈与

- 新しい生前贈与

- 遺贈や贈与が同時に行われた場合には、按分して請求する

遺贈

遺贈と贈与がある場合には、まずは遺贈から先に請求対象とします。

死因贈与

贈与の中では、死因贈与を先に請求対象とします。

新しい生前贈与

生前贈与が複数ある場合には、行われたのが最近のものから順番に請求対象とします。

遺贈や贈与が同時に行われた場合には、按分して請求する

同時に複数の遺贈や贈与が行われた場合には、価額の割合によって按分して請求します。

たとえば長男に300万円の遺贈、次男に200万円の遺贈が行われた場合、三男は長男に対して5分の3、次男に対して5分の2の遺留分侵害額の支払いを求めることが可能です。

遺留分侵害額請求の対象者の順序は指定できる

遺留分侵害額請求の順序は、被相続人が指定できます。

たとえば長男と次男に同時に遺贈するとき、「まずは次男への遺贈分を遺留分侵害額請求の対象とし、不足分があれば長男に請求する」と定めることなどができます。

このように遺留分侵害額請求の順番を決めておけば、請求者はいちいち複数の侵害者に案分して請求しなくてよいので簡便ですし、トラブルを小さくすることが可能です。

遺留分侵害額請求の対象にする財産の順序は指定できない

ただし「遺贈より先に贈与に対して遺留分請求を行う」という指定はできません。

遺贈→死因贈与→生前贈与の順番は強行法規(法律によって強制されること)であり、当事者が自由に変更できないと考えられています。

遺留分の割合、計算方法

遺留分が侵害されたとき、具体的にどのくらいの遺留分侵害額を取り戻せるのでしょうか?

遺留分の割合と計算方法をご説明します。

遺留分の割合

遺留分を計算するときには「遺留分の割合」をあてはめます。

遺留分の計算には2段階の割合があり、まずはケース全体で認められる「総体的遺留分」を計算し、その後個別の相続人に認められる「個別的遺留分」を計算します。

総体的遺留分の計算

総体的遺留分の割合は以下の通りです。

- 親などの直系尊属のみが相続人のケース…3分の1

- それ以外のケース…2分の1

配偶者、子どもなどが相続人に混じっていたら、総体的遺留分は2分の1、親や祖父母だけなら3分の1です。

個別的遺留分の計算

次に、個別的遺留分を計算するときには、総体的遺留分に各相続人の法定相続分をかけ算します。

たとえば配偶者が2分の1の法定相続分を持っている場合には、

総体的遺留分2分の1×配偶者の法定相続分2分の1=4分の1の遺留分

が認められます。

ケースごとに遺留分の割合をまとめると、以下の表の通りです。

| それぞれの相続人の遺留分割合 | 配偶者の遺留分 | 子ども1人あたりの遺留分 | 親1人あたりの遺留分 |

|---|---|---|---|

| ケース | |||

| 配偶者のみ | 2分の1 | ||

| 配偶者と1人の子ども | 4分の1 | 4分の1 | |

| 配偶者と2人の子ども | 4分の1 | 8分の1 | |

| 1人の子ども | 2分の1 | ||

| 2人の子ども | 4分の1 | ||

| 親1人のみ | 3分の1 | ||

| 両親 | 6分の1 | ||

| 1人の親と配偶者 | 3分の1 | 6分の1 | |

| 両親と配偶者 | 3分の1 | 12分の1 |

遺留分の計算方法

遺留分を計算するときには、以下の順序で進めます。

- 遺産総額に贈与を足す

- 債務を控除する

- 総体的な遺留分を計算

- 個別的な遺留分を計算

- 遺産に遺留分割合をかけ算して具体的な侵害額を計算する

①遺産総額に贈与を足す

まずは遺産全体を評価し、遺留分請求の対象となる贈与があれば加算します。

②債務を控除する

相続債務があれば、上記で計算された金額から差し引きます。

③総体的な遺留分を計算

総体的遺留分を計算します。直系尊属のみなら3分の1、その他のケースでは2分の1です。

④個別的な遺留分を計算

総体的遺留分に対し、個々の相続人の法定相続分をかけ算して、個別的遺留分を計算します。

⑤遺産に遺留分割合をかけ算して具体的な侵害額を計算する

②で求めた金額に個別的遺留分割合をかけ算することにより、具体的な遺留分侵害額を算出します。

こうして明らかになった侵害額について、侵害者に対し金銭的な支払いを求めることが可能です。

こちらも読まれています遺留分の計算方法~最低もらえる相続金額を算出する手順をわかりやすく解説 相続財産の遺留分は、相続発生時の財産に生前贈与や特別受益を加え、負債を差し引いて計算した基礎財産に、遺留分割合を乗算して...この記事を読む

遺留分計算の具体例

遺留分計算の具体例を示します。

遺産総額4000万円、負債が1000万円、相続人は3人の子ども。長男にすべての遺産が遺贈された場合。贈与は行われていないので、遺産総額から負債の1000万円を引きます。

4000万円-1000万円=3000万円

子どもが相続人なので総体的遺留分は2分の1です。

子どもの法定相続分は3分の1なので、次男と三男の個別的遺留分は

2分の1×3分の1=6分の1

次男と三男それぞれの遺留分侵害額

3000万円×6分の1=500万円

次男と三男は長男に対し、それぞれ遺留分侵害額として

500万円の支払いを求めることが可能です。

実際には、贈与の有無、相続人の数などによって、請求可能な遺留分侵害額は変わってきます。

正確かつ説得力ある数字を算出する上でも、遺留分侵害額の計算・対応は相続に強い弁護士に相談することをおすすめします。

注目!

そのお悩み弁護士に相談してみては?

当サイトを見ても疑問が解決しない、状況が異なるので判断が難しいと感じたら弁護士に相談することをおすすめします。

初回相談無料の弁護士も数多く掲載しておりますし、どの弁護士もいきなり料金が発生するということはありません。まずはお気軽にご相談ください。

遺留分侵害額請求の効果

遺留分侵害額請求を行うと、どのような効果があるのかを確かめておきましょう。

遺留分侵害額請求権は、侵害者に「金銭的な補償」を求める権利です。

遺産や贈与された財産そのものを取り戻すものではありません。「遺産を返してほしい」と主張することは不可能です。

2019年6月30日以前の相続のケースでは「遺産そのものを返してもらう権利」である「遺留分減殺請求権」が認められていたので、この点は法改正によって大きく変わったといえます。

相続法改正で、遺留分は「お金」で返してもらうものに

遺留分侵害額請求をしたら「お金」で返してもらう必要があるので、前提として遺贈や贈与された財産の「評価」が必要です。

不動産や車などが対象となる場合には、評価方法についても相手とよく話し合って両者が納得できる価額を定めましょう。

遺留分の放棄について

遺留分は「放棄」することも可能です。ただしその条件や方法は、被相続人の整然と死亡後で大きく異なるので、分けて説明します。

生前に遺留分を放棄する場合

生前は、遺留分の放棄が制限されています。生前に自由な放棄を認めると、被相続人による不当な圧力によって遺留分権利者が意に沿わない遺留分放棄をさせられる可能性があるためです。

生前に遺留分放棄をするときには、家庭裁判所に遺留分放棄の申立てを行い、放棄を許可してもらう必要があります。遺留分放棄が許可されるには、以下のような条件を満たさねばなりません。

遺留分権利者の自由意思によること

遺留分の放棄が放棄者本人の意思による必要があります。被相続人などによる不当な圧力が加わっていては遺留分放棄が認められません。

遺留分を放棄する相当な理由があること

これまでに、遺留分放棄者に対して十分な金銭的な補償や援助が行われた経緯があるなど、遺留分を放棄する合理的、相当な理由が必要です。

たとえば、被相続人がこれまで何度も借金の尻ぬぐいをしてあげた、多額の事業資金を出してあげたなどの事情があれば、遺留分放棄が認められやすくなります。

一方、こうした合理的な理由がなく、単に「妹だから(兄に譲るため)相続は遠慮したい」などの理由では遺留分の放棄が認められません。

こちらも読まれています遺留分放棄とは?メリットと相続放棄との違い、放棄したい・させたい場合の手続き方法 兄弟姉妹以外の法定相続人に認められる「遺留分」。権利者が自らの意思で放棄することも可能ですが、生前と死後で遺留分放棄の手...この記事を読む

死亡後に遺留分を放棄する場合

死亡後に遺留分放棄をする方法は簡単です。

遺留分には1年の時効があるので、相続開始と遺言や遺贈を知ってから1年間何もしなければ、自然に遺留分請求はできなくなります。

特に放棄の意思表示をする必要はありません。また、遺留分侵害者に対して「遺留分を放棄します」と告げることによって早期に放棄することも可能です。

遺留分侵害額請求権の時効、除斥期間

遺留分侵害額請求権には、時効や除斥期間による期間制限があります。

時効も除斥期間も、どちらも所定の期間が経過すると遺留分侵害額請求ができなくなる制度です。

ただ時効の場合には、途中で止めることができますが除斥期間の場合には止めることは不可能です。

時効

遺留分侵害額請求権の時効期間は、「相続開始と遺留分を侵害する遺言・贈与を知ってから1年間」です。

被相続人が死亡して不公平な遺言書があることを知ったら、その後1年以内に「遺留分侵害額請求」をしないと権利が時効消滅してしまい、遺留分侵害額を払ってもらえなくなります。

1年以内に遺留分侵害額請求をしたら権利は保全され、実際に遺留分を取り戻すのが1年より遅くなっても支払いを受けられます。

除斥期間

遺留分侵害額請求の除斥期間は、「相続開始後10年」です。

これについては、相続人が知っていたかどうかという個別事情は関係ありません。被相続人が死亡して10年が経過すると、当然に遺留分侵害額請求権が消滅してしまいます。

除斥期間は途中で止めることもできず、10年以内に裁判を起こしても裁判中に10年が過ぎたら請求棄却されてしまいます。

遺留分侵害額請求は、必ず死亡後10年以内に行う必要があります。

従来の遺留分減殺請求との違い

遺留分侵害額請求権は、法改正前は「遺留分減殺請求権」という権利でした。

遺留分侵害額請求権から遺留分減殺請求権になったことで具体的に何が変わったのか確認しましょう。

効果

遺留分侵害額請求権と遺留分減殺請求権のもっとも大きな違いは、請求の効果です。

遺留分侵害額請求権の効果

遺留分侵害額請求権は、遺留分の侵害者から「侵害額に相当するお金を取り戻す権利」です。

不動産などの遺産そのものを取り戻すことは不可能です。

「金銭を払ってもらう」という性質から、以下のような状況が生じてきます。

遺留分侵害額請求権が認められるケースにおいて、遺留分侵害者が相続した不動産などを売却することがあります。

遺留分侵害額請求はお金を取り戻す権利なので、不動産を売却されてもお金さえ払ってもらえたら特に問題はなく、売却を止めることはできません。

ただし相手に遺留分侵害額を払う資力がなく、不動産を売却されて売却金を使い込まれると侵害額の支払いを受けられなくなるおそれがあるなら不動産の「仮差押え」によって対処できます。

仮差押えをすると、相手は不動産を売却できなくなるので、訴訟などで権利が確定したときに競売にかけてお金の回収ができます。

また相手に遺留分侵害額を払うだけの資力がないのに不動産を売却されてしまったときには、「詐害行為取消権」を行使して売買を取り消せる可能性があります。

詐害行為取消権とは、債務者が無資力で唯一の財産を売却したなど詐害的な行為を行ったときに、その法律行為を取り消せる権利です。

遺留分減殺請求権の効果

2019年6月30日までの相続人には「遺留分減殺請求権」が認められます。

遺留分減殺請求権は、金銭的な補償ではなく「遺留分そのものを取り戻す権利」です。

たとえば不動産が遺贈や贈与されたときには、遺留分権利者は侵害者に対し、不動産の返還を請求できます。不動産などの遺産を取り戻した場合、遺産は請求者と侵害者との共有状態になります。

遺留分減殺請求の場合、相手が不動産などを勝手に売却してしまったら遺留分侵害額請求以上の大きな問題が発生します。売却されると不動産の取り戻しが難しくなってしまうからです。

売却されそうな場合には「処分禁止の仮処分」という手続きを行うことにより、売却や処分をできないようにすることができます。この点は遺留分侵害額請求と大きく異なる点です。遺留分減殺請求権の場合、仮差押えや債権者取消権は問題になりません。

処分禁止の仮処分を行った後、遺留分減殺請求によって不動産の取り戻しが確定したら、不動産の共有登記を行います。

生前贈与の範囲

民法改正により、もう一つ変更されたのが「遺留分請求の対象となる生前贈与の範囲」です。

「相続人の特別受益と評価される生前贈与」は遺留分請求の対象になりますが、法改正前は、相続人への特別受益の対象となる生前贈与に期間が設けられていませんでした。

ところが法改正後は相続開始前10年の生前贈与に限られることとなりました。

これにより、遺留分請求の対象となる生前贈与も、自然と「相続開始前10年間における生前贈与」に限られることとなります。

遺留分減殺請求が遺留分侵害額請求になったことによる改善点

遺留分減殺請求から遺留分侵害額請求に変わったことで、遺留分の請求制度にどのような改善がなされたのでしょうか?

遺留分の取り戻しが容易になった

大きなメリットとして、遺留分の取り戻しが容易になったことが挙げられます。

これまでは不動産や車などの個別の財産を取り戻さなければならなかったので、「物」が不要な請求権者には面倒な権利でしたが、今後はお金で解決してもらえるので簡単になります。

遺産が共有にならず、紛争を一回で解決できるようになった

遺留分減殺請求の頃は、遺産を取り戻すと共有状態になっていました。

ところが共有状態では、物件を活用する際などにいちいち共有者と合意しなければなりません。共有状態を解消するにはあらためて共有物分割請求を行う必要があり、大変な手間になっていました。

今後は遺留分侵害額請求によってお金を取り戻せば済むので、請求後の物件管理や二度手間になる問題が発生しません。

遺留分減殺請求が遺留分侵害額請求になったことによる悪影響

それでは逆に、遺留分減殺請求が遺留分侵害額請求権に変わったことで、悪影響はなかったのでしょうか?

遺産そのものは返してもらえない

相続人によっては、お金よりも遺産そのものを取り戻したい人もいます。

たとえば親の実家や先祖代々伝わる不動産を自分が継ぎたかったという希望もあるでしょう。

しかし遺留分侵害額請求権の場合、お金しか請求できないので遺産そのものを取り戻すことはできません。

遺留分侵害額を請求している最中に遺産を売却されても文句は言えません。

こちらも読まれています相続した親の家の解体~費用相場と売却を含めた相続手続きの流れ 相続した家の解体を考える場合、気になるのが解体費用と手続きの進め方です。 ここでは、相続した家を解体する際の費用相場と...この記事を読む

賃料などはもらえない

遺留分請求の対象が収益不動産の場合、遺留分を取り戻すまでの間にも賃料が発生し続けます。

遺留分減殺請求は、請求権を行使した時点で権利が発生して共有状態になると考えられるので、遺留分減殺請求権を行使した以後、合意までに発生する賃料も後ほど払ってもらえます。

遺留分侵害額請求は補償金を払ってもらう権利であり、不動産などの物を直接支配できる権利ではないので、賃料は払ってもらえません。

事業承継と遺留分

事業承継を行うときには、相続人の遺留分との関係に注意が必要です。

遺留分侵害額請求になり、事業承継が容易になる

事業承継では、通常後継者に対して会社の株式や事業用資産を遺贈あるいは贈与します。すると他の相続人の遺留分を侵害し、死後に遺留分請求される可能性が高くなってしまいます。

従来の遺留分減殺請求権は「遺産そのもの」を取り戻す権利だったので、遺留分減殺請求をされると株式そのものを渡さねばならず、他の相続人に会社の経営に口出しをされることとなって大変に不便でした。

2019年7月1日以降の相続では遺留分侵害額請求となり、他の相続人には金銭的な支払いをすれば良いだけになります。株式そのものを渡す必要はないので、後継者の経営権が害されるリスクが低下します。

遺留分に関する民法の特例

事業承継の際には、遺留分の取り扱いについて民法の特例が設けられています。

生前に遺留分についての取り決めができる

民法では生前の遺留分放棄が認められるケースがきわめて限定されていますが、中小企業の経営承継円滑化法によると、生前にも遺留分についての取り決めができます。

具体的には、相続人や被相続人が合意することで、会社株式や株式以外の事業用資産については遺留分請求しないと定めることができます。または、遺留分として加算する金額を固定することも可能です。

このように、生前に「株式や事業用資産については遺留分の請求対象にしない、あるいは金額を限定する」ことにより、死後に遺留分侵害額請求や遺留分減殺請求が起こって後継者の資金繰りが圧迫され、経営が困難な状況に陥ることを防止できます。

遺留分に関する民法の特例を利用できる企業の条件

遺留分に関する民法の特例を利用できる企業には以下のような条件があります。

- 3年以上継続して事業を行っている

- 経済産業大臣による認定を受けている

- 非上場の中小企業である

他に、全経営者や後継者についての要件も満たす必要があります。

事業承継を考えているなら、遺留分に関する民法の特例を使って生前に対策をとっておくのがよいでしょう。

遺留分侵害額請求の手続き方法と流れ

遺留分侵害額を請求するときには、以下のように進めましょう。

- 内容証明郵便で遺留分侵害額請求書を送る

- 話し合いをする

- 合意書を作成する

内容証明郵便で遺留分侵害額請求書を送る

遺留分侵害額請求は、相続開始と遺言や贈与の事実を知ってから1年以内に行わねばなりません。

しかし口頭などの証拠が残らない方法で請求をすると、1年が経過したときに相手から「請求されていないから権利は消滅した」と言われる可能性があります。

そこで遺留分侵害額請求をするときには、必ず内容証明郵便を使って遺留分侵害額の請求書を送りましょう。内容証明郵便を利用すると、あなたの手元と郵便局に控え(写し)が残り、日付も入れてもらえるので、1年以内に請求をした証拠を残せます。

その際「配達証明」をつけておくと、相手に送達された日も明らかになるのでより確実です。内容証明郵便を差し出す際に、配達証明も申請しましょう。

話し合いをする

相手に遺留分侵害額請求を行ったら、引き続いて話し合いをします。

遺留分や遺産についての評価を行い、遺留分の割合を当てはめて計算をして、定まった遺留分侵害額に相当するお金を払ってもらいます。

相手にお金がなく支払えない場合、遺産を処分させたり分割払いを検討させたりしましょう。

合意書を作成する

遺留分侵害額の支払い方法について合意ができたら、合意書を作成します。

分割払いにする場合には、必ず公正証書にしておくことをおすすめします。

公正証書にすれば、相手が分割払いを怠ったときにすぐに相手の資産を差し押さえることが可能となり、不払いに対処できるからです。

相手が遺留分の支払いに応じない場合の対処方法

相続人間での話し合いでも合意できず、遺留分の支払いに相手が応じてもらえない場合はどうすればいいでしょうか。

遺留分を支払ってもらえない場合は以下の流れで対応していくことになります。

- 家庭裁判所に遺留分侵害額調停を申し立てる

- 遺留分侵害額請求訴訟を提起する

家庭裁判所に遺留分侵害額調停を申し立てる

遺留分侵害額請求をしても相手が支払いに応じない場合は、遺留分侵害額の支払いについて合意できない場合、家庭裁判所で遺留分侵害額調停を申し立てましょう。

調停では、調停委員が間に入って話し合いを調整してくれるので、自分たちだけで話をするよりはまとまりやすくなります。

遺留分侵害額調停の申立先は、相手方の住所地の家庭裁判所です。

遺留分侵害額請求訴訟を提起する

遺留分侵害額調停で話し合いをしても相手が納得せず支払いに応じない場合や、遺留分侵害額の金額に合意ができない場合には、調停は不成立になります。

その場合、裁判所で遺留分侵害額請求訴訟を起こすしかありません。

遺留分侵害額請求訴訟を行う裁判所は、請求金額によって異なります。請求金額が140万円以下であれば簡易裁判所、140万円を超える場合には地方裁判所です。

管轄は、相手の住所地、被相続人の最終住所地、不動産などの遺産が存在する場所、請求権者の住所地などの裁判所に認められます。上記のうち、都合のよい裁判所を選んで提起するとよいでしょう。

裁判によって遺留分が侵害されていることが明らかになれば、裁判官が相手に支払い命令を出してくれます。

遺留分侵害額請求にかかる費用

遺留分侵害額請求をするとき、どのくらいの費用がかかるのかもみてみましょう。

内容証明郵便で請求する場合

内容証明郵便で遺留分侵害額請求書を送る場合、郵便の費用がかかります。

金額としては1300~1500円程度です。

郵便局から発送するのか電子内容証明郵便を利用するのかによって少し差が出ます。

また配達証明をつけたり速達にしたりすると、多少金額が上がりますが、どちらにしても数百円単位の違いです。

このように、合意によって遺留分侵害額の返還を受けられる場合には、ほとんど費用はかかりません。

調停を利用する場合

家庭裁判所で調停を申し立てる場合、収入印紙1200円分と郵便切手が必要です。

切手の代金は裁判所によって多少の違いはありますが、1000円~数千円前後です。

また申し立ての際に被相続人の出生時から亡くなるまでの戸籍謄本類などを集めなければならないので、さらに数千円程度の費用がかかります。

こちらも読まれています戸籍謄本の取り寄せ方法・費用・必要書類・有効期限を解説 戸籍謄本は、相続・婚姻・年金手続きなど家族に関わる公的手続きやパスポートの発行申請などの際に必要となります。本籍地の窓口...この記事を読む

訴訟を起こす場合

遺留分侵害額請求訴訟にかかる金額は、請求金額によって異なります。

請求金額が高くなるとその分、収入印紙の金額が変わるからです。

たとえば請求金額が100万円なら収入印紙は1万円、300万円なら2万円、500万円なら3万円です。

他に送達用の郵便切手として6000~8000円程度の郵便切手が必要です。

遺留分侵害額請求を弁護士に依頼するメリット

遺留分侵害額請求は、自分で申し立てすることもできますが、法的知識のない一般の方が行うには非常に複雑な手続きです。

財産評価に関する計算ミスや相続に関する法律の認識・解釈の違いから、自分で請求できたとしても、失敗してしまう可能性も少なくありません。

親族に侵害された遺留分をよりスムーズに取り返したいなら、対応を弁護士に任せることをおすすめします。

遺留分侵害額請求を弁護士に依頼するメリットには以下のようなものがあります。

相談者に最適な対処方法を提案してくれる

弁護士は、相談者の状況に合わせた最適な解決方法を提案してくれます。

実際の遺産相続では、相続財産の種類とともに評価方法も様々にあります。

また、相続人の数や贈与、遺贈の有無など、発生した相続の数だけ、それぞれの相続の形があるとも言えます。

遺留分の問題においても、こうした諸条件を考慮して算出を進める必要があり、その計算・判断は複雑になりがちです。

相続に精通した弁護士であれば、遺留分侵害額請求に関する豊富な知識や経験をもとに、適正な解決方針を定めることができます。

また、遺留分侵害額請求を行うにあたり、自分では気づかなかった問題点や解決策を提案してくれることもあるでしょう。

親族との交渉を任せられる

また、弁護士は、相手方となる相続人との交渉や調停などを、相談者に代わって代行することができます。

遺留分を巡る身内同士での交渉では、法的な正しさはさておき、感情的な反応がつい出てしまうもの。

弁護士に依頼することで、第三者の立場から請求の正当性を主張できるため、結果として自分で手続きを行うよりもスムーズに物事を進めることができます。

また、親族間での関係悪化を最小限にとどめ、交渉終了後まで続く過度な感情的対立の回避にもつながるでしょう。

調停や訴訟に進んでも有利に対応できる

話し合いでの交渉が難航した場合、遺留分侵害額請求調停・遺留分侵害額請求訴訟に進むことになります。

遺留分侵害額請求を弁護士に依頼することで、裁判所での法的手続きとなった場合でも、請求側が有利に進められるよう準備を行うことができます。

また、そうした先を見据えた準備を行うため、調停・訴訟まで行かずとも、話し合いでの交渉の段階から、説得力のある形で対応することが可能です。

まとめ

遺留分侵害額請求の手続きは、大前提、遺産相続の複雑な計算・手続きへの対応が含まれます。

そのため、法的知識のない一般の方にとっては

- 遺産分割のバランスに不公平を感じる

- 遺留分を侵害されているのではないか?

- 遺留分侵害額請求すべきかどうか迷っている

というように、遺留分の受け取りに問題を感じたとしても、確信を持って行動することはなかなか難しいものです。

遺留分侵害額請求で知りたいことがあったら弁護士に相談を

疑問や悩みを抱えているとき、一人で悩んでいてもなかなか解決しません。

遺留分を主張することは、故人に近い相続人に受け取りが認められた、法的に正当な権利です。

遺留分や遺産分割で困った場合は遺産相続問題に詳しい弁護士を探して相談してみるのがおすすめです。

遺産相続に強く評判の良い弁護士事務所を探す

遺産相続この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

相続問題で悩みを抱えていませんか

- 相手がすでに弁護士に依頼している

- 遺産分割の話し合いがまとまらない

- 遺産を使い込まれているがどうすれば?