遺産相続とは? 手続きの流れと期限など押さえておきたい5つのポイント

遺産相続をするときに必要な手続きは多岐に渡り、非常に複雑です。

財産などをめぐって相続人同士でのトラブルも起こりがちで、相続全体をスムーズに完結させていくには、必要な手続きの流れをふまえた事前の準備が重要となります。

この記事では相続手続きの流れとスケジュール、注意点などをまとめて解説していきます。

相続についてわからないことは弁護士など専門家に相談してサポートを得つつ手続きを進めていくのが良いでしょう。

目次[非表示]

遺産相続とは?

遺産相続とは、分かりやすく説明すると亡くなった人が遺した遺産を別の人に受け継がせることを指します。

日本では私有財産が認められていますが、所有者が亡くなると、その財産は誰かが受け継ぎます。

所有者が死亡した財産をすべて国有化することは出来ませんし、場合によっては死亡した人が借金をしていることもあります。

債権者が誰にも請求ができなくなるのは不合理ですので、これらの相続財産を次の世代の親族など別の人に受け継がせることで、私有財産性を維持し、取引の安全をはかります。

遺産相続の手続き前に押さえておきたい5つのポイント

遺産相続が起こると、死亡届の提出から始まって遺言書の確認、相続人調査、相続財産調査、遺産分割、相続税の申告などいろいろな手続きが必要です。

借金がある場合の相続放棄や、遺産分割割合で揉めた場合の遺留分侵害額請求(旧:遺留分減殺請求)など、期限のある手続きも多く、スムーズに進めるには事前の準備が重要です。

遺産相続の手続きをトラブルなく進める上で、押さえておきたいポイントは5つです。

- なにを相続するか(相続財産)

- 誰が相続するか(相続人)

- 誰が、どれだけ相続するか(遺産の分割割合)

- 相続税への対応

- 遺産相続手続きの期限

おおまかに言えば、相続手続きとはこれら5つのポイントをすべてカバーできるよう対応することが全てです。

手続きの順序や期限もあるため、実際はこれら5つのポイントをある程度まとめて把握しながら、並行して対応していくことになります。

以下では、相続手続きの実際の流れをふまえ、遺産相続で対応していくプロセスをひとつずつ解説していきます。

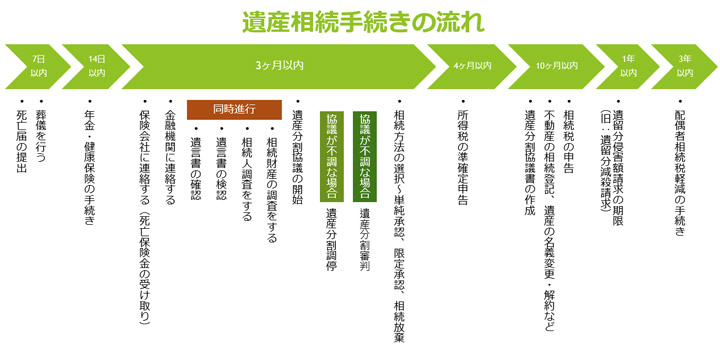

遺産相続の手続きの流れとスケジュール

相続が起こったら、どのような手続きが必要になるのでしょうか?以下に、だいたいの項目と流れ、期限をまとめたので、まずは確認しましょう。

| 7日以内に必要な相続手続き |

死亡届の提出 葬儀を行う |

|---|---|

| 14日以内に必要な相続手続き |

年金・健康保険の手続き ※厚生年金保険の場合10日以内 |

| 3ヶ月以内に必要な相続手続き |

保険会社に連絡する(死亡保険金の受け取り) 金融機関に連絡する 遺言書の確認 遺言書の検認 相続人調査をする 相続財産の調査をする 遺産分割協議の開始 相続方法の選択~単純承認、限定承認、相続放棄 遺産分割調停(協議が不調に終わった場合) 遺産分割審判(調停が不調に終わった場合) |

| 4ヶ月以内に必要な相続手続き | 所得税の準確定申告 |

| 10ヶ月以内に必要な相続手続き |

遺産分割協議書の作成 不動産の相続登記、遺産の名義変更・解約など 相続税の申告 |

| 1年以内に必要な相続手続き | 遺留分侵害額請求(旧:遺留分減殺請求)の期限 |

| 3年以内に必要な相続手続き | 配偶者相続税軽減の手続き |

被相続人の死亡(相続開始)

被相続人が亡くなると、遺族が亡くなった方の死亡にともなう対応をしていくことになりますが、これらが相続につながる手続きのスタートとなります。

被相続人が死亡したら、まずは死亡届の提出が必要

死亡届は、医師に作成してもらう死亡診断書と一体になっています。死亡診断書が右側に書かれているので、養子の左側にある死亡届に必要事項を記入して作成します。

そして死亡届と火埋葬許可申請書を一緒に市区町村役場に提出します。

すると、市町村から火葬許可証をもらうことができるので、それを葬儀社に持っていけば、火葬の申込ができます。

死亡届は、死亡後7日以内に提出する必要があります。

葬儀を行う

役所に死亡届を提出すると火葬許可証がもらえる

葬儀を行う葬儀社を決めて、火葬許可証を示して葬儀の申込をしましょう。

そして、速やかにお通夜や葬儀などの法要を済ませましょう。

葬儀が済んだら、お墓を建立したり戒名を決めてお仏壇を購入したりなど、祭祀の用意をすすめるのに忙しく日々が過ぎていきます。

お葬式には「死体埋火葬許可証」が必要

死亡届を出す際は、「死亡診断書」か「死体検案書」が必要になります。

死亡診断書は病院で亡くなった場合(かつ死亡理由が明らかな場合)に医師が作成し、死亡検案書はそれ以外の場合に検案(死亡の事実を確認すること)された後、作成されます。

これらが役場に受理されると、「死体埋火葬許可証」が出されるのが一般的です。

この許可証がないと、お葬式を行うことができないとされています。

年金・健康保険の手続き

被相続人の死亡後、比較的早くに対応が必要となるのが年金の手続きです。

会社員などが加入している厚生年金は死亡から10日以内、国民年金は14日以内に年金給付停止の手続きが必要です。

また、被相続人が健康保険や年金に加入していたとき、健康保険から給付金(埋葬料、埋葬費)を受けとることができたり、遺族年金が支給されたりすることがあります。

このような手続きも申請が必要なので、権利者は健康保険組合や市町村、年金事務所などに連絡をする必要があります。

申請書に必要事項を記入して提出し、必要な手続きを行いましょう。

保険証・運転免許証・パスポートの返納も忘れずに

年金・健康保険の手続きと前後して、保険証の返納も必要です。

国民健康保険・後期高齢者医療保険の保険証は市区町村に返納します。

厚生年金など会社の健康保険に加入していた場合は、勤務先に確認の上、返納手続きを進めてください。

また、運転免許証・パスポートも返納の対象です。

運転免許証は警察署または運転免許センター、パスポートは旅券事務所(パスポートセンター)で手続きが行なえます。

保険会社に連絡する(死亡保険金の受け取り)

死亡者が生命保険に加入していた場合には、死亡保険金が支払われることがあります。

保険金受取人は生命保険会社に対し、死亡保険金の受取申請を行いましょう。

生命保険金は、原則的に遺産の範囲には入らず、受取人固有の財産になるので、保険金受取人が単独で申請をして、受けとることができます。

生命保険金の受取申請の手続きは、各保険会社によって異なるので指示に従いましょう。

通常は、定められた書式の保険金請求書を作成し、身分証明書や戸籍謄本(除籍謄本)などの提出が必要になります。

金融機関に連絡する

故人名義の預貯金などの取引を止める

金融機関は預貯金の名義人が死亡したかどうかわからないので、連絡をしないと自動的に止めてくれることがありません。

そうなると、他の相続人が勝手に預貯金を出金して使ってしまったり隠してしまったりするおそれもあります。

そこで、死亡したら、すぐに各金融機関に連絡して、預貯金取引を止めてもらう必要があります。

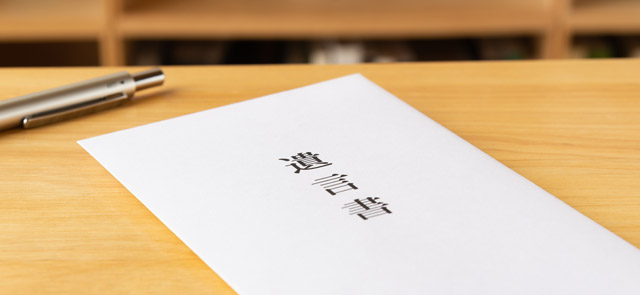

遺言書の有無の確認

49日の法要が済んだ頃から、いよいよ本格的な遺産相続の手続きに入ります。まず確認するのが、遺言書の有無についてです。

遺産相続では、遺言書があるかどうかによって、その後の手続きの進み方がまったく変わってきます。

遺言書があると、基本的に遺言書の内容にしたがって遺産を分けることになりますが、遺言書がない場合には、相続人らが集まって遺産分割協議をして遺産の分け方を決めないといけません。

そこで、被相続人の死亡後、速やかに遺言書が残されていないか、探す必要があります。

遺言書の保管方法

まずは自宅の机やタンス、棚などを確認。会社や銀行の金庫の中にも

遺言書は、被相続人が使っていた机の引き出しやタンス、棚の中などに保管されていることが多いです。

家や事業所に金庫がある場合、銀行に貸金庫がある場合などには、その中に保管されていることもあります。

公正証書遺言の場合、公証役場で検索可能

遺言者が公正証書遺言をしていた場合には、公証役場に行って申請をすると、遺言書の検索を行うことができます。

これにより、確実に公正証書遺言を見つけることができるので、是非とも利用しましょう。

法務局の自筆証書遺言保管制度の利用

また、2020年7月10日からは自筆証書遺言の法務局での保管制度が開始しました。

被相続人が生前に自筆証書遺言の保管申請をしていた場合、相続人が法務局に請求することで、遺言書の情報確認・閲覧が可能です。

この保管方法の場合、以下でご紹介する「遺言書の検認」は不要となり、被相続人が亡くなった後は、法務局に申請することで遺言書情報証明書の交付を直接受けることができます。

遺言書の検認

遺言書が見つかった場合には、勝手に開封してはいけません。

(法務局での保管以外の方法で)自筆証書遺言または秘密証書遺言を発見した場合、まずは「検認」という手続きを受ける必要があります。

検認とは

検認とは、家庭裁判所で遺言書の現状や存在を確認してもらうための手続きです。

検認の目的は遺言書の現状を保全することによって、遺言書の変造や隠匿、毀損などを防ぐことです。

封入されている遺言書の場合には、検認せずに勝手に開封すると、5万円以下の過料の制裁が科されるおそれがありますし、封入されていない遺言書の場合でも、検認が必要です。

検認を申し立てるときには、被相続人の最終の住所地の家庭裁判所において、検認申立をします。

検認を申し立てると、家庭裁判所から各相続人らに対し、検認の期日の連絡が来ます。

当日家庭裁判所に行くと、出席した相続人の目の前で遺言書の開封と確認が行われます。

これが終わると、検認済証明書を発行してもらい、遺言書に添付してもらうことができます。

これで検認の手続きは終了します。

自筆証書遺言や秘密証書遺言は、検認済証明書がついていないと不動産などの名義書換もできないので、きちんと検認を受ける必要があります。

相続人調査をする

遺言書がない場合、相続人での遺産分割協議が必要に

遺産分割協議とは遺産分割の配分など相続の内容を決めるための相続人同士での話し合いのことです。

遺言書がない場合、相続人は遺産分割協議を行い、自分達で話しあって遺産分割の方法を決めることになります。

遺産分割協議には、相続人全員が参加しないといけないので、協議を行う前提として、相続人を調査する必要があります。

この調査のことを、相続人調査と言います。

相続人調査をするときには、被相続人が生まれてから亡くなるまでのすべての戸籍謄本や除籍謄本、改正原戸籍謄本を取得して、被相続人の親族関係を確認します。

たとえば、被相続人が再婚していて前妻との間に子どもがいる場合や、被相続人に認知している子どもがいる場合などには、戸籍の調査によってそれらの子どもが判明することがあります。

また、死後に子どもの方から認知請求をすることもできるので、まだ認知していなかったこどもから死後認知請求が起こされて、相続人が判明することもあります。

さらに、遺言によっても子どもの認知をすることができるので、遺言によって子どもの認知が行われていたら、その子どもも法定相続人となります。

こちらも読まれています法定相続人とは?相続分や範囲、相続割合について徹底解説 遺言書がない相続では、遺産分割協議という相続人同士の話し合いによって配分を決めます。この際、民法によって定められている法...この記事を読む

相続財産の調査をする

遺言書がある場合、通常は財産目録があわせて準備されていることが一般的ですが、遺言書がない場合や遺言書はあっても財産目録がない場合は、相続人が被相続人の財産調査を行わなければいけません。

どのような相続財産があるのかがわからないと、遺産分割協議は進められないため、遺産分割協議を始める前に相続財産を確定させる必要があります。

被相続人の自宅を調べる

相続財産調査をするときには、被相続人の自宅に保管されている財産関係の資料を探しましょう。

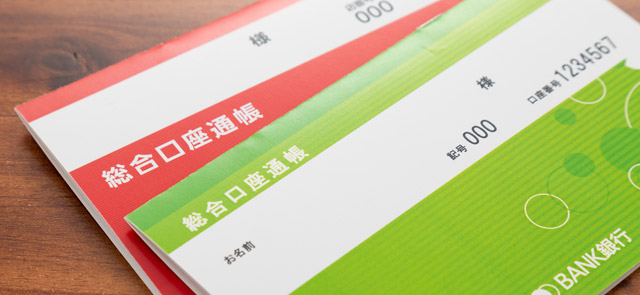

たとえば預貯金通帳や証書、出資金の証書や不動産の権利証(登記識別情報通知書)などが保管されていないか探します。

パソコンやスマートフォンの確認(ネット取引の調査)

最近では、ネット銀行やネット証券で取引することも一般的です。そのため、パソコンやスマホを開けて、ネット取引の痕跡がないかを調べることも大切です。

たとえば証券会社からのメールなどが届いていたら、相続人の資格によって、残高や利用履歴を問い合わせることができます。

郵便物を調べる

また、郵便物を確認することも役に立ちます。

たとえば銀行や証券会社などから書類が届くことも多いですし、不動産を所有していたら固定資産税の納付書が届きます。銀行預貯金口座の通帳が届いたら、その内容を見てみましょう。

引き落としや入金の履歴から、財産や借金が判明することもあります。

毎月クレジットカードの引き落としがある場合には、借金があるかもしれないので、問合せをしましょう。

名寄せ帳を確認する

不動産の調査のためには、役所で名寄せ帳を見せてもらう方法も有効です。

名寄せ帳とは、固定資産課税台帳のことで、各市町村における固定資産課税管理のための資料です。名寄せ帳には、住民の不動産がすべて掲載されているので、これを見ると、被相続人がその市町村で所有している不動産を一覧で確認することができて便利です。

名寄せ帳を取り寄せたい場合には、相続人が役所に行って、相続人であることを証明して申請すれば、取得出来ます。

残高証明書を取得する

預貯金などが判明した場合、預貯金の残高や履歴を取得したいケースがあります。そのような場合には、金融機関に申請をして、残高証明書を出してもらうことができます。

遺産相続の対象になるのは相続開始時に存在した預貯金なので、基本的には相続開始時の残高を出してもらうと良いでしょう。

また、ゆうちょ銀行の場合には、過去に提出された定額貯金の払い出し申請書の写しなどを出してもらうことも可能です。

これによって、いつどのような方法で預貯金の払い戻しが行われたのかがわかり、遺産分割の参考にできるケースがあります。たとえば、誰の筆跡で払い出し請求が行われたかなどがわかります。

遺言書・相続人・相続財産の確認は同時進行

なお、上記の遺言書の確認と相続人の確定、そして相続財産の全容を確認する作業については、特に明確な順番が決まっているわけではなく、同時進行で行うのが好ましいです。

というのも、以下で説明する相続放棄・限定承認については、自身に相続があったことを知った日から「3ヶ月以内」という期間が定められているのです。

1つ1つ確認していたら、あっという間に3ヶ月が経過してしまうため、同時進行で行うよう心がけましょう。

遺産分割協議の開始

相続人調査と相続財産の調査が終わったら、遺産分割協議を開始します。

遺産分割協議は、すべての相続人が集まって遺産分割の方法を話しあわないといけません。

一人でも漏れていると、遺産分割協議が無効になってしまうので、疎遠な人や新たに発見された前妻の子ども、認知された子どもなどにも連絡をして、協議に参加してもらう必要があります。

相続人の中に未成年がいて、その親も一緒に相続人になっているようなケースでは、未成年の特別代理人を選任する必要があります。

相続人の中に認知症の人などがいて、自分で遺産分割協議を進めるだけの判断能力が無い場合には、成年後見の申立をして、後見人をつけてもらう必要があります。

このようにして、相続人が全員集まってすべての遺産の内容を明らかにして、誰がどの遺産を相続するのかを決めていきます。

遺産分割協議は、必ずしも1つの場所に集まる必要はない

兄弟などが近くに住んでいて、簡単に集まることができるなら、たとえば被相続人が居住していた実家などで遺産分割協議が行われることが多いです。

これに対し、相続人が多数で遠方に居住している人がいるケースなどでは、実際に集まって遺産分割協議を進めるのが難しいこともよくあります。

相続人全員が集まりづらいケースでは、メールや手紙、電話などの方法を使って協議を進めてもOKです。

遺産分割協議については特にルールが決まっているわけではありません。

相続人全員が同意する内容であれば、どういった方法でされても構わないとされています。

ただし、遺産分割協議が整ったときに作成する遺産分割協議書は、必ず全員が署名押印する必要があります。

遺産分割協議で揉めてしまったら…

現実には遺産分割協議で揉めてしまうケースは多々あり、状況によっては専門家に介入してもらったほうが良い場合もあります。

遺産分割協議に期限の定めはありませんが、以下で説明する相続税申告には「10ヶ月」という期限があります。

可能な限り、この期間内で協議がまとまるようにし、それが難しい場合は専門家への相談も検討しましょう。

遺産分割調停

相続人同士が集まって遺産分割協議を進めても、意見が合わないことがあります。

また、相続人のうち一部が遺産分割協議に参加しようとしないケースもあるでしょう。

このような場合には、協議によって遺産分割方法を決めることができません。

そこで、家庭裁判所において遺産分割調停を申し立てる必要があります。

遺産分割調停は相続人全員参加が必須

遺産分割調停には、相続人全員が参加する必要があります。

調停なので申立人と相手方がありますが、全員がどちらかに入っていればOKです。

自分と同じ考えの相続人が複数で申立人に、考えの合わない相続人を相手方にすると良いでしょう。

管轄の裁判所は、相手方の住所地を管轄する家庭裁判所です。

遺産分割調停では、家庭裁判所の調停委員が間に入って遺産分割の話し合いをすすめてくれます。

調停により全員が遺産分割方法について了承できれば、その内容で遺産分割協議が成立して、調停調書が作成されます。

調停でも相続人の意見がまとまらない場合には、遺産分割調停は不成立になって遺産分割審判となります。

こちらも読まれています遺産分割調停とは?調停で相続を有利に進める方法 遺産分割の話し合いで揉めてしまい手続きが進まないときは、遺産分割調停を申し立てることができます。遺産分割調停では、調停委...この記事を読む

遺産分割審判

審判では、各相続人が自分の希望する遺産分割方法を主張して、立証資料を提出して、審判官(裁判官)に見てもらいます。

最終的に裁判官がこれらの主張と立証資料を見て、妥当な遺産分割方法を決定します。

審判で決まった内容は、審判書にまとめられて、各相続人に送付されます。

調停調書や審判書は、不動産の名義書き換えなどの遺産分割の手続きの際に必要になります。

審判内容に不服な場合、相続人は高等裁判所に対して即時抗告を行うことが可能です。

相続方法の選択~単純承認、限定承認、相続放棄

遺産相続が起こったとき、遺産の中に借金やその他の負債が含まれているケースがあります。

相続に対象になるものは、現金預貯金や不動産などのプラスの資産であるイメージが強いですが、借金も相続の対象になります。

たとえば、被相続人がサラ金やクレジットカードで借金をしていた場合や、被相続人が事業のために高額な事業ローンを組んでいた場合などには、その借金も相続人に引き継がれます。

被相続人が借家に住んでいて、未払家賃があるケースなどでも同様です。

また、損害賠償債務も相続の対象です。

そこで、被相続人が交通事故を起こして賠償金を支払わないまま死亡したようなケースでは、損害賠償義務が相続人に引き継がれて、相続人が損害賠償をしなければなりません。

被相続人が任意保険に加入していなかった場合には、大変な負担になる可能性があります。

相続放棄、限定承認で借金の相続を回避できる

このように、被相続人の借金や負債を相続したくない場合には、相続人は相続放棄や限定承認という手続きをとる必要があります。

相続放棄とは、相続自体を放棄する手続きのことで、はじめから相続人でなかったことになります。

どれだけマイナス財産があっても自身が相続する必要はなくなります。

限定承認とは、遺産の内容を調べて、債権者や受遺者に必要な支払をして、残金があったら相続人が相続出来る手続きです。

差引の結果、借金や負債が上回っていてあまりが発生しない場合には、相続は起こりません。

そこで、限定承認をした場合にも、相続人は借金や負債を相続せずに済みます。

相続放棄や限定承認をするときには、家庭裁判所で「相続放棄の申述」「限定承認の申述」という手続きをしなければなりません。

申請先の家庭裁判所は、被相続人の最終の住所があった地域を管轄する家庭裁判所で、申請の際には被相続人の戸籍謄本や住民票の除票、相続人の戸籍謄本などの書類が必要です。

相続放棄(限定承認)の申述書を作成して必要書類と一緒に提出したら、手続きができて、借金支払いをしなくて良くなります。

相続放棄・限定承認 選択の期限は相続を知った時から3ヶ月

相続放棄・限定承認の選択には期限があり、具体的には「自分のために相続があったと知ったときから3ヶ月以内」です。この3ヶ月のことを「熟慮期間」と言います。

熟慮期間は伸長の申立で延長できるケースも

熟慮期間内に対応を決められない場合には、熟慮期間伸長の申立をして、熟慮期間を延ばしてもらうことも可能です。

熟慮期間伸長の申立は、熟慮期間内に行う必要があり、熟慮期間が過ぎてから申請をしても延長は認められません。

伸長の申立によって伸ばされる期間はケースバイケースですが、伸長が認められるためには、遺産の内容が非常に複雑とか、自分が外国に住んでいて遺産内容の調査が困難であるなど、伸長が必要な理由が必要です。

どのようなケースでも期間を延ばしてもらえるわけではないので、遺産の中に借金があったら、基本的には相続放棄するのか限定承認するのか単純承認するのか、早めに態度を決定する必要があります。

所得税の準確定申告

遺産相続をしたとき、所得税の準確定申告という手続きが必要になるケースがあります。

所得税の準確定申告とは、被相続人が所得税の申告義務を負っていたときに、相続人が代わりに確定申告を行うことです。

亡くなった方が自営業者だった場合、準確定申告が必要

典型的なケースは、被相続人が事業を行っていた場合です。

この場合、被相続人は自分で確定申告をしなければならなかったのですが、事業年度の途中で死亡してしまうと、自分では確定申告することができなくなります。

そこで、代わりに相続人が準確定申告をします。

その他、

- 被相続人が給与所得者で2000万円以上の収入があったケース

- 医療費の控除などを受けたい場合

にも、準確定申告をする必要があります。

準確定申告をする場合、申告だけではなく納税の義務もあるので、課税された所得税は、相続人が支払う必要があります。

準確定申告の期限は死亡者の死亡後4カ月以内

そして、準確定申告には期限があるので注意が必要です。

通常の確定申告は、事業年度の翌年の2月16日から3月15日までですが、準確定申告の場合には、死亡者の死亡後4ヶ月以内となっています。

これを越えると延滞税などがかかってくるおそれがあります。

こちらも読まれています準確定申告とは?期限と手続き方法の流れ、不要なケースも解説 準確定申告とは、亡くなった人がするはずだった確定申告を相続人が代わって行うことです。生前に確定申告の対象者であった人...この記事を読む

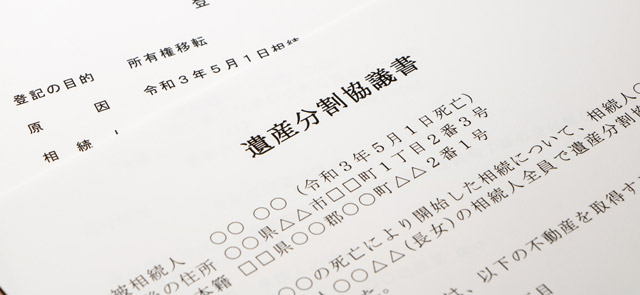

遺産分割協議書の作成

遺産分割協議書とは、相続人らが話しあって決めた遺産分割の方法をまとめた書類です。

相続人らが集まって遺産分割協議を行い、無事に協議が整ったら遺産分割協議書を作成しないといけません。

相続人同士の契約書のような役割もありますし、遺産分割が整っていることを周囲に示す証明書のような役割も持つ、重要な書類です。

どの相続人にどの遺産なのか、遺産の特定は正確に

遺産分割協議書を作成するときには、どの相続人がどの遺産を取得するのか、具体的に書き入れていくことが必要です。

遺産の特定を間違えると意味が無くなってしまうので、正確に記入しましょう。

たとえば、預貯金なら、金融機関名と支店名、預金の種類(定期預金か普通預金かなど)、口座番号まで書かなければなりません。

不動産なら、不動産の全部事項証明書の表題部をそのまま書き写します。全部事項証明書の地番や家屋番号などの表示は、住所表示とは異なるので、注意が必要です。

遺産分割協議書は相続人全員の署名押印が必要

このように、誰がどの遺産を相続するのかを書き入れたら、相続人全員が署名押印することが必要です。

一人でも欠けていたら遺産分割協議書は無効になります。押印に使う印鑑について、法律上の制限はないので、理屈としてはどのような印鑑でも良い、ということになります。

しかし、不動産の相続登記をするときには、実印による押印が求められますし、相続人全員の印鑑登録証明書の提出も求められるので、遺産分割協議書の作成時には、はじめから実印で押印し、全員分の印鑑登録証明書を添付しておくと便利です。

遺産分割協議書が複数枚にわたる場合には、ページとページの間に契印しなければなりませんが、このときに使う印鑑は、署名押印に使ったものと同じである必要があります。

署名押印に実印を使った場合には、契印にも実印を使います。

遺産分割協議書は、相続人全員分を作成して、各相続人が1通ずつ保管すると良いです。

相続人全員が遺産分割協議書を保有することで、各相続人がそれぞれ自分に必要な相続手続きを進めていくことが出来ます。

こちらも読まれています遺産分割協議書とは?作成の意味から雛形への書き方例(見本)まで徹底解説 遺産分割協議書は、後日のトラブルを防ぎ、不動産登記などの相続手続きにも必要な重要な書類です。作成するときには、誰がどの遺...この記事を読む

不動産の相続登記、遺産の名義変更・解約など

遺産分割協議書が作成出来たら、各相続人が具体的に遺産の相続手続きを進めます。

遺産分割調停で調停調書ができたとき、遺産分割審判で審判書が送られてきたときも同様です。

ここでの相続手続きというのは、

- 預貯金の払い戻し

- 株式名義の書き換え

- 投資信託の払い戻しや名義書換

- 不動産の名義書換(相続登記)

- 骨董品や美術品、貴金属の受取

- ゴルフ会員権の解約出金、名義書換 など

といった、故人が保有していた財産の相続にともなう名義変更、所有権移転、解約などの手続きです。

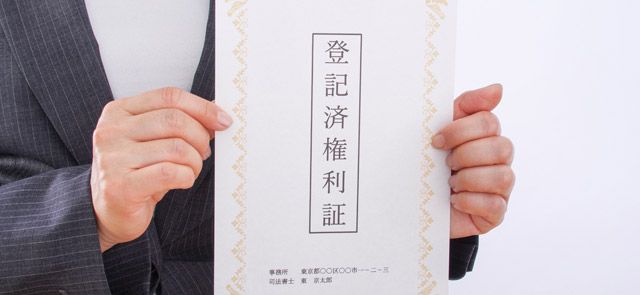

不動産の相続登記

相続手続きでは、不動産の相続登記が重要です。

不動産の相続登記とは、被相続人が土地や建物などの不動産を所有していた場合に、その名義を相続人名義に書き換えることです。

遺言書や遺産分割協議書があると、法務局に登記申請をして、被相続人名義から相続人名義に書き換えることが可能です。

不動産の相続登記に期限はないが放置でトラブルの原因に

この不動産の相続登記には、期限はありません。

1年後や10年後どころか、30年後や50年後でも名義書換ができます。

しかも、放置していたからと言って罰則もありません。そこで、相続登記をせずに放置する人もいます。

しかし、不動産を相続したのに相続登記をしないと、さまざまなトラブルの原因になります。

まず、他の相続人や第三者が勝手に自分が権利者であると言って、不動産を他人に売却したり、賃貸に出したりするおそれがあります。

他の相続人が勝手に相続人の共有名義で登記してしまうおそれもあります。

さらに、自分が死亡して子ども(名義人の孫)が相続したときには、孫が相続登記する手続きが非常に複雑で大変になります。

このように、不動産の相続登記をしないで放置すると、一見して誰が不動産の所有者であるかがわからないことからいろいろな問題が起こります。

不動産を相続した場合は、たとえ期限がないとしても、早めに相続登記の手続きすることが重要です。

遺産分割や遺言によって自分が不動産を相続したら、すぐに司法書士に相談するなどして、早めに相続登記を行いましょう。

預貯金や株式などの相続

預貯金の払い戻しを受けたい場合には、金融機関に遺産分割協議書を持参し、自分がその相続人であることを証明できれば、預貯金の払い戻しを受けることができます。

株式の名義書換の場合には、上場会社の株式の場合には、取引をしている証券会社や証券代行業者に連絡をして、名義書換の申請をすることができます。

未上場株式の場合には、対象の会社に直接連絡をして、遺産分割協議書と自分が相続人であることをしめす資料(戸籍謄本など)を示すことにより、名義書換を行うことができます。

被相続人の骨董品や美術品、貴金属などの動産は、適宜引き取ると良いでしょう。

期限はなくても早めの手続きを

これらの相続手続きについては、特に期間は設けられていませんが、預貯金などの場合には、一応10年の時効があります。

実際には10年経っても払い戻しに応じてくれることが多いですが、長期間放置されている預貯金が増えて無駄になっていることが問題になり、権利者不明の資産として国が没収する案なども出てきているので、注意が必要です。

預貯金や証券などの権利を承継したら、早めに相続手続きを行いましょう。

相続税の申告

遺産相続をすると、相続税が発生することがあります。相続税には基礎控除があるので、基礎控除までなら相続税は不要ですが、それを越える評価額の遺産があると、相続税の申告と納税が必要になります。

相続税の申告と納税には、相続開始後10ヶ月以内という期限があります。

申告だけではなく、納税も含めて10ヶ月以内に行わないといけません。これを過ぎると、利子税という延滞税がかかってきて、税金がどんどん高額になってしまうので、注意が必要です。

遺産分割協議が未了の場合の相続税申告方法

相続税は、相続をした人が相続した分に応じて負担すべきものなので、遺産分割協議を終えていないと、正確な負担分を計算することが難しいです。

しかし、遺産分割協議はすんなりと解決できないことが多く、1年以上かかることは普通ですし、場合によっては2年やそれ以上かかるケースもあります。

このような場合、遺産分割協議が終わるまで、相続税の申告と納税を待ってもらえるのかが問題です。

相続税の申告と納税の期間は10ヶ月で固定

遺産分割協議が終わっていなくても、相続開始後10ヶ月以内に申告納税が必要で、10ヶ月を越えるとやはり延滞税が発生します。

遺産協議が終わる前に申告納税を行う場合には、とりあえず法定相続人が法定相続分に応じて申告納税をすることが多いです。

後で遺産分割協議がまとまったときには、その内容に応じて更正請求をすると、遺産分割協議書でまとまったとおりの割合で相続税を再計算できます。

以前の申告の際に払いすぎていた相続人は払いすぎた分の還付を受けられますし、足りなかった相続人は追加で支払うことになります。

相続税を支払えない場合の対処方法

また、相続税を支払えない場合には、遺産そのものによって支払う物納を利用したり、分割払いで相続税を支払う延納という手続きを利用したりすることができます。

遺留分侵害額請求(旧:遺留分減殺請求)

もし、自身に相続分が発生しているはずなのに、遺言などによってまったく相続財産を受け取ることができなかった場合、遺留分侵害額請求(旧:遺留分減殺請求)を行うことが可能です。

遺留分とは、相続人が最低限相続できる権利のことです。

遺留分が侵された相続人には、遺留分侵害分に相当する金銭を請求する権利が認められています。

こちらも読まれています遺留分とは?遺留分の仕組みと弁護士に依頼するメリットを徹底解説 遺言や贈与があると、本来の法定相続人であっても遺産相続ができなくなることがありますが、そのようなとき、遺留分侵害額請求(...この記事を読む

遺留分侵害額請求(旧:遺留分減殺請求)とは

遺留分侵害額請求とは、遺留分を侵害された法定相続人が、の取り戻しを請求するための手続きです。

遺言や死因贈与などによって、最低限の取得分である遺留分を侵害されたら、法定相続人は、遺留分の侵害者に対し、遺留分に相当する金銭の返還を請求することができます。

この返還請求の意思表示のことを、遺留分侵害額請求(旧:遺留分減殺請求)と言います。

遺留分侵害額請求の期限

遺留分侵害額請求をすることができるのは、被相続人の死亡と遺留分侵害の事実を知ってから1年以内です。

被相続人の死亡から10年が経った場合には、たとえ遺言や死因贈与などによる遺留分侵害の事実を知らなくても、遺留分の請求ができなくなります。

遺留分侵害額請求の実施方法

遺留分侵害額請求を行うときには、通常は遺留分を侵害している他の相続人や受遺者に対して、内容証明郵便を利用して遺留分侵害額の請求通知書を送付します。

相手に連絡が取れない場合には、家庭裁判所で遺留分侵害額請求調停を起こしてもかまいません。

調停でも話ができない場合には、遺留分限再請求訴訟を起こすことになります。

期限を過ぎると、これらの調停や訴訟なども一切行うことができなくなるので、遺留分を侵害されたら、まずは早めに遺留分侵害額請求の通知書をおくるようにしましょう。

こちらも読まれています遺留分侵害額請求とは?手続きの流れや費用についてすべて解説 2019年7月1日以降の相続には、改正後の民法が適用されます。これまで「遺留分減殺請求」と呼ばれていた手続きは「遺留分侵...この記事を読む

相続人の条件

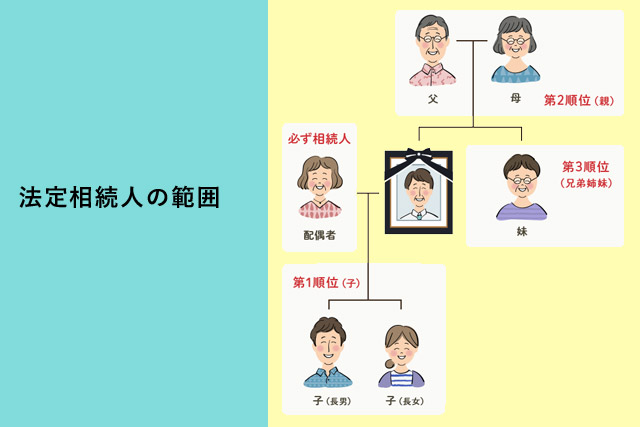

法定相続人の範囲

民法では、遺産相続が起こったときに誰が相続すべきかについて定めています。

法律上相続権のある人のことを、法定相続人と言います。

具体的に法定相続人になるのは以下の4者です。

- 配偶者

- 第1順位:子供

- 第2順位:親

- 第3順位:兄弟姉妹

夫や妻はいつでも法定相続人

まず、亡くなった人に配偶者がいたら、配偶者はいつでも相続人になります。

配偶者以外の法定相続人には、順位があります。

第1順位の相続人は子供

第1順位の法定相続人は、子供です。

養子縁組をしていたら養子も相続人になりますし、別れた妻や夫との間に子どもがいたら、その子どもも法定相続人です。

結婚していない女性との間に子どもがいて、認知していたら認知した子どもも相続人となります。

子供が親より先に死亡していたら、孫(死亡した子供の子供)が法定相続人となります。

第2順位の相続人は親

子供や孫がいない場合には、親が第2順位の法定相続人となります。

両親が生きていたら両親とも法定相続人ですし、片親しか生きていなければ、生きている親が相続します。

両親ともなくなっていて、祖父母が生きていたら、祖父母が法定相続人となります。

第3順位の相続人は兄弟姉妹

被相続人に子供も親もいない場合には、第3順位の相続人は兄弟姉妹です。

兄弟姉妹が被相続人より先に死亡していたら、その兄弟姉妹の子供である甥や姪が相続をします。

親族以外にも財産を渡せる遺贈・死因贈与

ここまでにご紹介した通り、法定相続人にあたるのは

- 配偶者

- 子供

- 親

- 兄弟姉妹

つまり法定相続人は被相続人のご家族・ご親族に限られます。

被相続人に相続財産を家族・親族以外にあげたい意思がある場合は、相続にはなりませんが、遺贈または死因贈与として第三者に財産を渡すことも可能です。

遺贈とは遺言書で指定することで相手に財産を渡すもの、死因贈与は被相続人の生前に相手と財産を渡す契約を結ぶ方法です。

遺贈が被相続人からの一方的な意思で財産を渡すものである一方、死因贈与は被相続人と受遺者の双方で同意して契約を結ぶという違いがあります。

遺贈・死因贈与は相続税の対象

遺贈・死因贈与で受け取った財産には相続税がかかります。

双方とも、受遺者が一親等の血族または配偶者でない場合、相続税額は2割加算となります。

こちらも読まれています親等とは?親等の数え方と親等図・一覧表についてわかりやすく解説 親等とは本人から見て子や父母は1親等、孫や兄弟姉妹は2親等など、親族の近さを数字で表す仕組みです。親等は相続の制度に関わ...この記事を読む

相続人がいない場合

被相続人に配偶者も子どもも親も兄弟姉妹もいない場合には、相続人が不存在となってしまいます。

その場合には、相続財産を管理するための相続財産管理人を選任してもらい、相続財産を精算してもらう必要があります。

こちらも読まれています相続財産管理人とは|選任の流れ、権限、費用を解説 相続人がいないときや相続人が全員相続放棄したときには、相続財産管理人を選任する必要があります。相続財産管理人は、相続人調...この記事を読む

遺産相続の対象となる財産

遺産相続の対象となる財産を、具体的に確認していきましょう。

相続では預貯金や不動産といったプラスの財産だけでなく、借金といったマイナスの財産も相続の対象となります。

マイナスの財産を相続するということは、その借金・債務を相続人自身が引き継ぐことになります。

マイナス財産が多いケースでは、相続放棄や限定承認を選択したほうが良いケースもあり、相続の進め方を判断する上でも、被相続人の財産全体をしっかり把握することが重要です。

プラスの財産

プラスの財産となる主なものは以下のとおりです。

- 現金・預貯金

- 有価証券:株式、投資信託、国債、地方債、社債、小切手など

- 債権:売掛金、貸付金、立替金

- 不動産:宅地、建物、店舗、賃貸用の土地・建物、農地、山林、空き地、借地権・借家権など

- 動産:自動車・家具・貴金属・宝石・宝飾品・時計・美術品・骨董品・船舶・飛行機など

- デジタル資産:暗号資産(仮想通貨)・NFT

- 各種権利:特許権・著作権・電話加入権・ゴルフ会員権・慰謝料請求権・損害賠償請求権・電話加入権など

基本的に、被相続人が保有するあらゆるものは相続の対象に含まれます。

預貯金・有価証券・債権・不動産はもちろん、自動車や宝石、絵画、家具、家電製品やカメラ、衣服なども家財(家庭用財産)として評価の対象となります。

すべての財産は1個または1組ごとに評価するのが原則ですが、5万円以下のものについては、家財一式としてまとめて評価することができます。

そのため、被相続人が保有していた家財でも売却時の価値が5万円以下に収まるモノは一括して「家財一式」の中に含めることができます。

一方で、高価な楽器やブランドものの衣服など5万円以上の価値が認められるモノについては財産として、個別に評価するのが良いでしょう。

近年はネット銀行や証券会社、仮想通貨等の口座をインターネット上のオンラインで開設することも一般的です。

デジタル化された資産の場合、相続人が口座の存在に気づきづらいケースもあります。

遺言書やエンディングノートなどでの言付けもない場合、被相続人のスマホやPCのメールや郵便物も細かくチェックし、調査漏れがないよう注意深く対応することが大事です。

マイナスの財産

マイナスの財産となる主なものは以下のとおりです。

- 借金

- ローン

- クレジットカードの未払い分

- 買掛金

- 未払い分の水道光熱費・電気代

- 未払いの税金(住民税、所得税、固定資産税など)

- 未払い家賃・地代

- 未払いの医療費

- 未払いの慰謝料・損害賠償金

- 保証債務

被相続人に借金・債務・未払いのお金がある場合は、弁財の義務も相続することになります。

特に注意が必要なのは被相続人が連帯保証人と知らずに相続してしまうケースです。

連帯保証人である被相続人の財産を相続すると、連帯保証人の責任もあわせて相続されます。

被相続人が連帯保証人となっていた知人・友人などに未払いが発生した場合、相続人に請求が届くことになります。

被相続人自身が直接抱えた借金・債務ではない分、気づきづらく、相続手続きの後になって判明するケースも少なくありません。

連帯債務の有無で、相続のプラス・マイナスが大きく変わる可能性もあることから、マイナス財産は特に慎重で確実な調査が求められます。

遺産相続の対象にならない財産

一方、遺産相続の対象にならない財産は以下の通りです。

一身専属的な権利・義務

一身専属的な権利・義務とは、たとえば以下のようなものを指します。

- 年金受給権

- 生活保護受給権

- 親権

- 扶養請求権

- 使用貸借における借主の地位

- 国家資格

- 本人の責に帰すべき罰金

「一身専属」の文字通り、被相続人本人に対してのみ認められる権利や義務は、相続の対象にはなりません。

生命保険の死亡保険金・遺族年金・死亡退職金

相続人が受け取る生命保険金や遺族年金、死亡退職金は、相続財産には含まれません。

被相続人自身が保有していた財産ではなく、被相続人の死亡により受取人や遺族が受け取る権利を持つお金であるためです。

ただし、これらの相続人・遺族が受け取るお金は「みなし相続財産」として、相続税の課税対象となります。

祭祀財産

墓地や墓石、仏壇・位牌などの祭具、系譜(家系図)などは、相続の対象にはなりますが、遺産分割の対象からは外されます。

これら宗教的・祭祀的な要素を含むものは、民法第897条にて「祭祀を主催すべき者」が承継するものとされ、分割せず祭祀主催者ひとりが引き継ぐことになります。

相続税の支払い

相続税が発生するケース

遺産相続で相続した財産の評価額が大きい場合には、相続税の支払が発生します。相続税には「基礎控除」があり、相続税評価額が基礎控除の範囲内に収まっていれば相続税は発生しません。

しかし、近年、基礎控除の金額は大きく引き下げらていく傾向にあり、多くの家庭で相続税の支払いが必要になるケースが増えています。

基礎控除の計算方法は、以下のとおりです。

3000万円+法定相続人数×600万円

たとえば、法定相続人が3人なら4800万円、4人なら5400万円が基礎控除の金額です。

都市部に高額な評価額の土地建物を所有している場合、昔からの資産家の家庭、普通の家庭でもがんばってお金を貯めたケースなど、基礎控除を超えるケースは珍しくありません。

相続にともない相続税の支払いが発生する可能性のある家庭では、被相続人の生前の間から相続税の節税方法を考えておくことが大切です。

相続税の課税対象となる財産

国税庁は、相続税の対象となる財産について「金銭に見積もることができる経済的価値のあるものすべて」と表現しており、被相続人から相続したすべての相続財産が相続税の課税対象となります。

前章「遺産相続の対象となる財産」でご紹介したお金に換算できる財産は、すべて相続税の課税対象として相続税評価に組み込まれます。

みなし相続財産

また、上述の通り、生命保険金・遺族年金・死亡退職金など、被相続人の死亡により遺族・相続人が受け取った財産も「みなし相続財産」として、相続財産とあわせて相続税の対象となります。

生命保険金・死亡退職金には500万円x法定相続人分の非課税枠を利用できます。

死亡前3年以内に生前贈与された財産

被相続人が亡くなる直前3年以内に贈与された現金、土地、有価証券などの財産は、相続税の課税対象に含まれます。

相続税が非課税の財産

相続税の対象外となり、非課税となる財産は、たとえば以下のようなものとなります。

- 墓地や墓石、仏壇、仏具などの祭具

- 公益事業用財産の相続

- 心身障害者共済制度の給付金を受ける権利

- 生命保険金の一部(500万円x法定相続人の数)

- 死亡退職金の一部(500万円x法定相続人の数)

- 個人経営の幼稚園・盲学校・ろう学校・養護学校の財産で一定の要件を満たすもの

- 国や地方公共団体への寄付

公益性の認められる事業のための財産の相続は、事業継続を条件に相続税の非課税が認められるケースがあります。

いずれの項目でも、非課税と認められるためには一定の条件を満たす必要があります。

上記の非課税財産の相続については、弁護士や税理士など、相続の専門家に相談の上、手続きを進めることをおすすめします。

相続税を軽減する手続き

相続税には、いろいろな軽減措置が設けられています。

相続税の配偶者控除

配偶者であれば法定相続分または1億6千万までの相続分に対しては相続税がかかりません。

小規模宅地の特例

遺産が小規模な宅地の場合には、小規模宅地の特例として、土地の評価額を50%~80%軽減してもらうことができます。農地の場合にも相続税軽減措置があります。

ただし、これらの相続税軽減を受けるためには期限があります。

具体的には、まずは相続税の申告期限内(相続開始後10ヶ月以内)に相続税の申告をする必要があります。

そして、このとき、「申告期限後3年以内の分割見込書」という書類を作成して一緒に提出します。

相続税の軽減措置は相続税申告・遺産分割協議を終えた後、更正請求手続きをして受ける

申告期限後3年以内の分割見込み書とは、相続税の申告である10ヶ月から起算して3年以内に遺産分割協議ができる見込みがあるという書類です。

これらの書類を提出して、実際に相続税申告期限後3年以内に遺産分割協議ができたら、その後4ヶ月以内に税務署に対し、「更正請求」という手続きをすることによって、相続税の軽減措置を受けることができます。

これを過ぎると、各種の相続税軽減措置を受けることができなくなって、相続税が高額になるおそれがあるので、注意しましょう。

まとめ

遺産相続をスムーズに進めるなら弁護士に相談を

以上のように、遺産相続の流れは非常に複雑ですし、やらなければならないことがたくさんあります。

また、遺産分割協議をはじめとして、各場面で非常にトラブルが発生しやすいです。

世間でも、「骨肉の争い」という言葉がありますが、いったん相続トラブルが発生すると、それまで仲の良かった親族同士でも、完全に関係が破壊されてしまうことも多いです。

兄弟姉妹であっても一生絶縁することもありますし、お互いに犯罪者呼ばわりをして刑事告訴をするような嘆かわしい事態も起こります。

このような悲しい結果にならないためには、事前に対策しておくことが重要です。具体的には、生前に効果的な内容の遺言をしておくことがおすすめです。

遺言があると、相続人らが話合いで遺産分割の方法を決める必要がないので、遺産相続トラブルが発生することがありません。

遺言をするときには、遺留分に配慮する必要がありますし、「遺言が偽物!」と言われないためにも、信用性の高い公正証書遺言の方法で遺言を残す必要があります。

自己判断で適当に遺言書を作成すると、かえってトラブルの要因になることもあるので、トラブル予防効果の高い遺言書を作成したいなら、プロである弁護士に相談することをお勧めします。

遺産相続に強く評判の良い弁護士事務所を探す

遺産相続この記事が役に立ったら

いいね!をお願いします

最新情報をお届けします

相続問題で悩みを抱えていませんか

- 相手がすでに弁護士に依頼している

- 遺産分割の話し合いがまとまらない

- 遺産を使い込まれているがどうすれば?